この記事は修正すべき事項が多数ありますが、市区町村役所に問題なく受け付けられているケースもあるそうなので、過去に本記事を見て申告した方のために敢えて本記事は修正せず残してあります。本記事を初めてご覧になる方はこちらの改訂版を参照お願いします。

※2019/3/12 注意書き等追記しました。

前回投稿からの続きです。配当を得ている多くの人が節税となる

- 所得税は配当課税方式を総合課税で申告

- 住民税は配当を申告しない

場合の具体的方法を説明していきます。

なお、すべて特定口座(源泉徴収あり)を利用している前提で説明します。

※前回投稿にとても大切な内容を記載しております。本ページの手順を実施する前に必ず目を通していただくようお願いします。

※本記事の内容は税務署、市区町村の役所に数回電話した上、役所に足を運んで情報収集した結果ですので自信はありますが、皆さんが本記事の内容を初めて実施される際は、必ず税務署、役所に確認した上で、ご自身の責任で実施お願いします。

所得税の確定申告する特定口座の選択

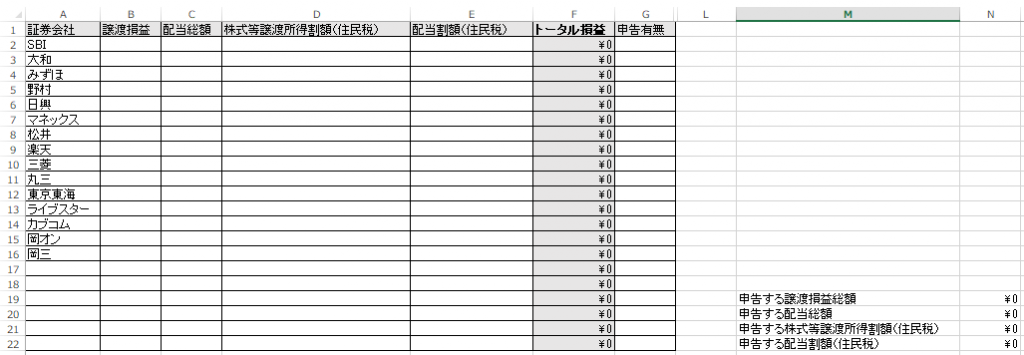

①該当年で損益が発生している特定口座年間取引報告書を全てリストアップし、以下のようなExcelを作成します。

※証券会社年間損益のExcelテンプレート作成しておきましたので、もしよろしければご利用ください。

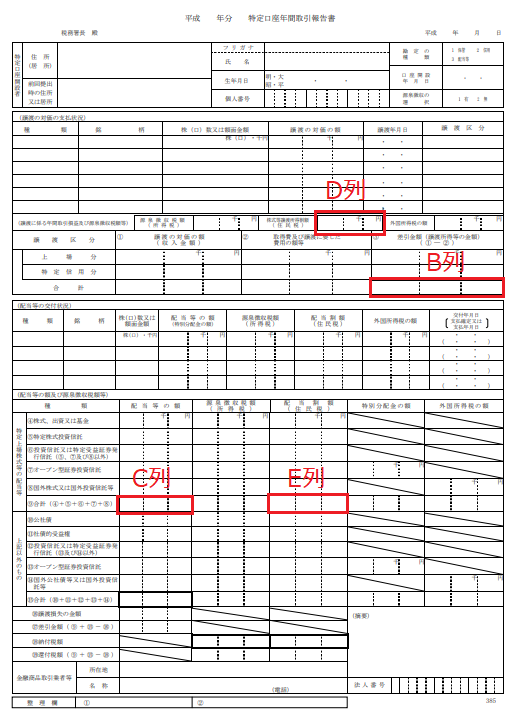

以下を参考に特定口座年間取引報告書の中の値をExcelに転記していきます。

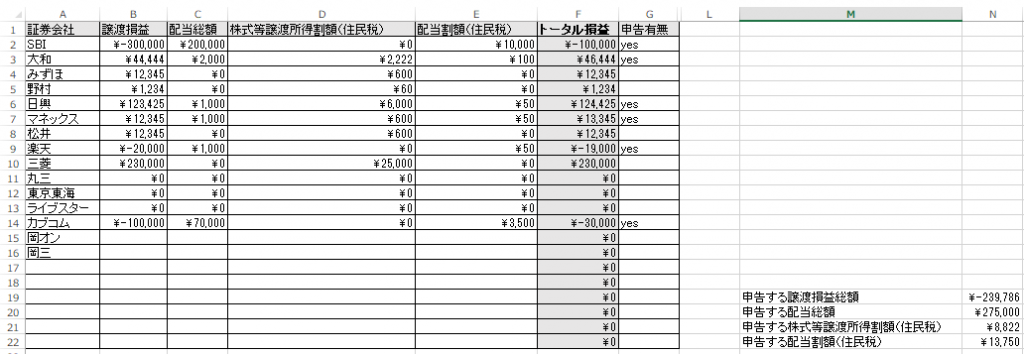

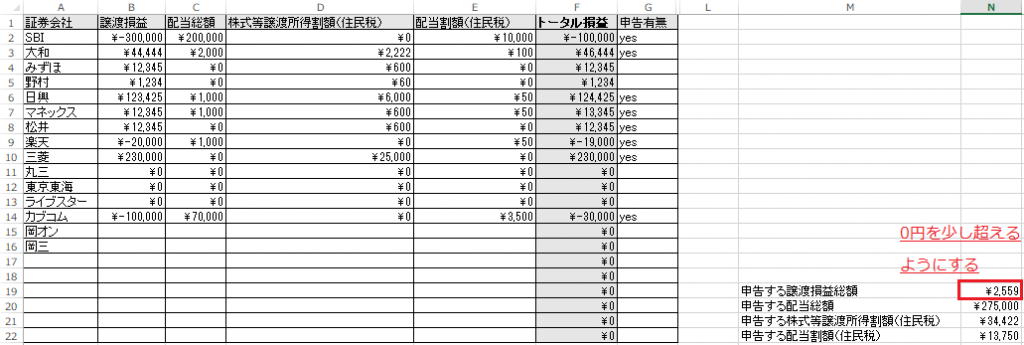

②申告有無(G)列でまず「譲渡損益がマイナスの口座」、「配当所得がある口座」をすべてyesにします

③「申告する譲渡損益総額」がマイナスの場合は少し0円を超える程度に、申告する特定口座を追加して(申告有無(G)列をyesに変えて)いきます。

0円を少し超えるようにする理由は、以下の通りです。

- 損益通算による税金還付

- 多く申告して年収上げても何も良いことがない

全部申告しても譲渡損益総額がマイナスになってしまう場合は、配当を総合課税にするかどうかで所得税が安くなるかはケースバイケースです。配当を総合課税にした結果、所得税が安くなるのであれば総合課税一択です。逆に配当を総合課税にした結果、所得税が高くなるのであれば、所得3年以内に譲渡益or配当益を上げて損益通算できる前提でないと得しないかもしれません。

ご自身の未来の投資成績も踏まえてご判断お願いします。

以上でどの特定口座を確定申告するか決まりました。

配当の課税方式を総合課税にして申告

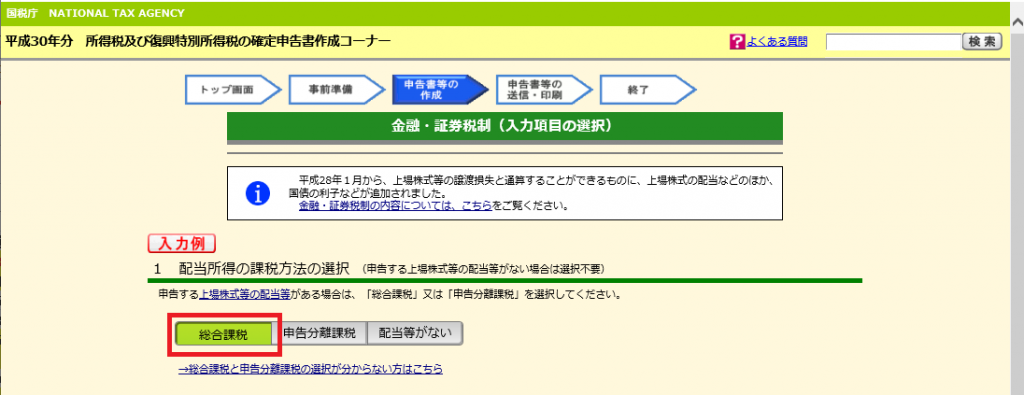

所得税の確定申告で配当所得の課税方式を総合課税する方法についてはググればたくさん記事が出てくると思うので、割愛します。e-taxを例にしますと、「上場株式等に係る配当所得等」を入力際に、「1.配当所得の課税方法の選択」で”総合課税”を選択し、あとはe-taxの案内通りに入力していくだけです。

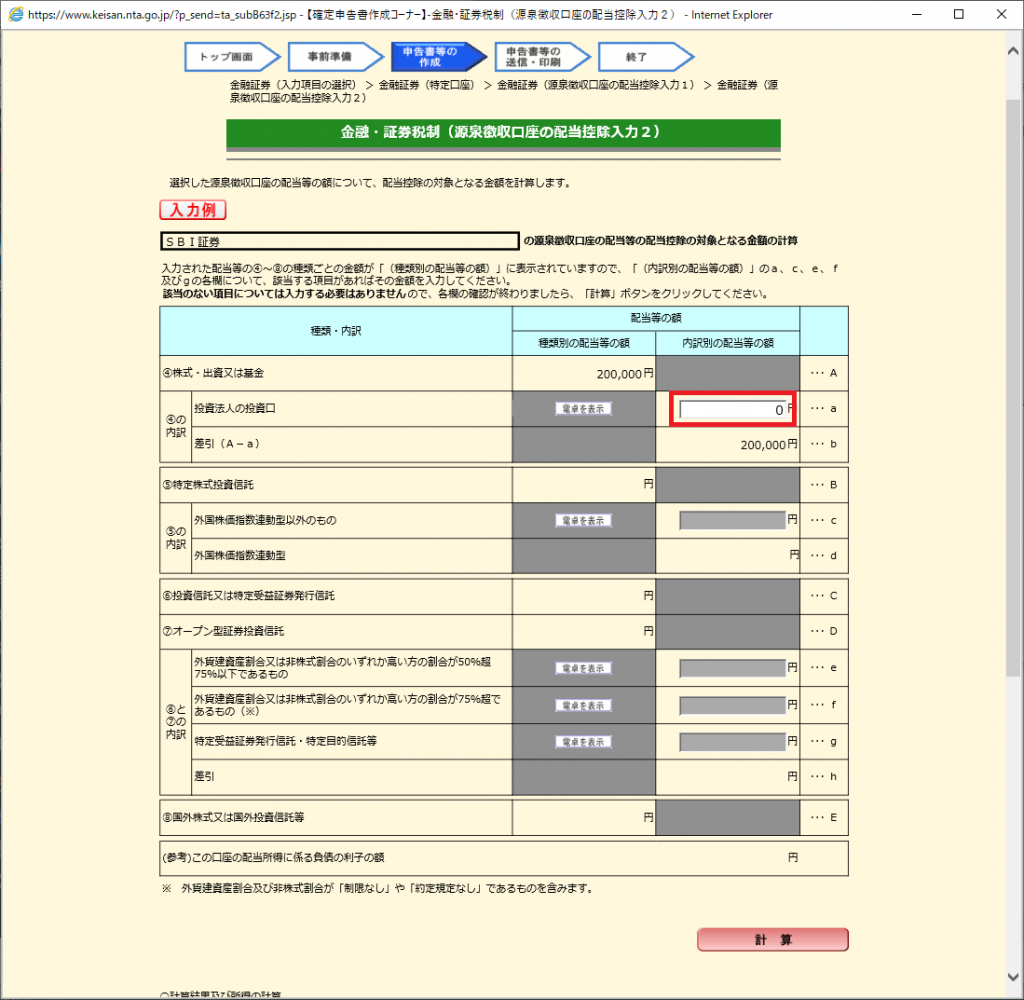

一つだけ入力に迷いそうな箇所があり、配当を総合課税にして画面を進めていくと、途中で配当控除の入力画面が出てきます。

この画面の「投資法人の投資口」という欄ですね。

「投資法人の投資口」欄には投資法人から受けている配当の合計額を入力します。銘柄名に”投資法人”というワードがあったら投資法人です。面倒ですが、投資法人の配当の合計額は別途計算するしかないですね。

投資法人から受けている配当がない場合は0を入力します。あとは通常通り進めればOKです。

住民税の申告に配当を含めないための手続き

住民税申告不要申出書の作成

市区町村の役所HPから「上場株式等の所得に関する住民税申告不要等申出書」をダウンロードします。役所によって様式が違います。「%市区町村名% 住民税申告不要等申出書」とインターネット検索すれば申出書ファイルのダウンロードページまで辿り着けるかと思います。

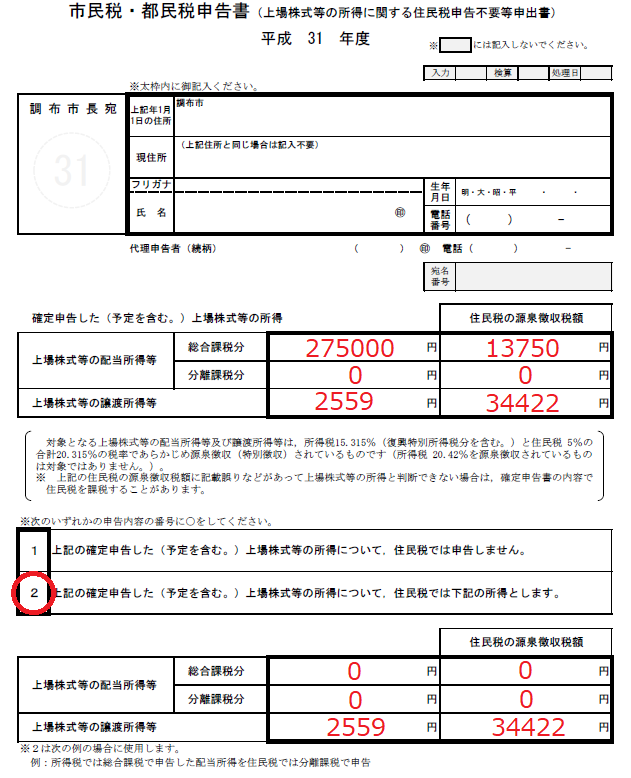

住民税申告不要申出書は先ほど作成したExcelをみて、以下の通り入力します。

住民税の申告の上場株式等の配当所得等 – 総合課税分 の欄が0円 0円 となっている箇所がポイントですね。これにより、「住民税では配当を申告しない」という扱いになります。

※「特定公社債等の利子所得」はない前提で記載しております。もしある場合は申告不要申出書の書き方が少し変わってくるかと思いますので、市区町村役所に確認お願いします。

市区町村役所への提出

作成した住民税申告不要等申出書を市区町村の役所に提出します。提出方法は窓口に持参、または郵送です。詳細は申出書をダウンロードしたページを参照してください。

住民税申告不要等申出書の提出するタイミングですが、税務署から市区町村役所に税額決定通知書が出る前に提出する必要があるとのことで、それはいつか問い合わせたところ大体5月くらいとかなんとか。(決まってないらしいです。)

私たちはあまり上記は気にせず所得税の確定申告期限までに提出すればよいでしょう。なお、所得税の確定申告と、住民税申告不要申出書の届け出はどちらが先でもよいそうです。

まとめ

優待クロスをしている方ほど節税が効いてきます。皆さんも配当控除活用してくださいね。

ローリスク戦士たかっち

ローリスク戦士たかっち

たびたびすみません。

なぜ「1.住民税では申告しません」ではなく、「2.住民税では下記の所得とします」とするのでしょうか?

「上場株式等の譲渡所得等」を申告した方がいいのでしょうか?

もしお分かりになりましたら、教えて頂けたら幸いです。

本日、市役所に提出するとき、「1でいいですよ」と言われ、なぜ2じゃないのか聞いてみたのですが、理由が良く分からず^^;

「上場株式等の譲渡所得等」を申告した方がいい理由は損益通算するためです。所得税で申告した所得が配当所得だけだったり、申告した証券会社ごとの譲渡所得が全部プラスの場合は「1.住民税では申告しません」でよいかもしれません。

はじめまして、asdpoi4545と申します。

ブログを拝見させて、大変参考になりました。

譲渡損益総額がマイナスの場合ケースバイケースと思いますが、試算した結果所得税が変わらない場合、総合課税で申告すべきでしょうか?

※ただし総合課税の場合、配当控除があって、控除しきれない住宅ローンが増え、翌年の住民税が安くなるというメリットがあると思います。

私の場合、配当を分離課税にすれば損益通算ができて、一部の税金が戻ってくるという選択もあるかと思いますが、メリットが大きいほうを選択するという認識でよろしいでしょうか?

教えて頂けたら幸いです。

大変返信が遅くなり申し訳ありません。

確定申告作成コーナーで「所得・所得控除等入力」画面から「入力終了(次へ)」ボタンを押すと還付額or納税額がポップアップ表示されるかと思います。

まず比較するポイントはその額が増えるか減るかですね。

配当の課税方式を切り替えて比較してみて得する方を選択すればよいかと思います。

もちろん住宅ローン減税による税額控除が住民税にシフトしてくれるのであれば総合課税一択でしょう。

⇒すみません、控除の優先順位までは詳しく調べ切れていません。断定的な回答はしかねますので、税務署に確認願います。

はじめまして。

とても参考になりました。

特定口座源泉徴収なしの場合、配当があった場合でも徴収されていない年間取引報告書が送付されます。

その場合は、確定申告作成にて配当を入力していきますが、収入金額等の欄にある配当金額に対して所得税(住民税)が後から徴税され、所得税を支払うこととなります(年間損益+の場合)

その場合で住民税申告不要を使う場合、どのように記載すればいいのでしょうか?

上場株式等の配当所得等は総合課税、分離課税0円、住民税の源泉徴収額0円

上場株式等の譲渡所得と、その住民税の源泉徴収額の記載の仕方が分かりません。

源泉なしの場合は譲渡益に対しての税金は後から支払う為、どうやって確認(どこで確認)することができるのでしょうか?

上場株式等の譲渡所得は特定口座(源泉あり)と同じようにプラスになるように?

源泉なしのイメージですが、もともと支払っていなかった税金(所得税、住民税)を後払いします。

後払いしたけど、住民税を払いすぎてるから返金するために住民税申告不要とし還付を受ける?

無知で申し訳ございませんが、ご教授願えたらと思います。

お忙しいところ、最後まで読んでいただきありがとうございました。

はじめまして、のりたかさん。

大変返信が遅くなり申し訳ありません。

>特定口座源泉徴収なしの場合、配当があった場合でも徴収されていない年間取引報告書が送付されます。

自分は特定口座源泉徴収なしの口座を持っていませんが、配当は特定口座の源泉徴収ありなしに関わらず税金が源泉徴収されるのではないでしょうか。

https://www.live-sec.co.jp/comFaqDetail.htm?tid=748

>上場株式等の配当所得等は総合課税、分離課税0円、住民税の源泉徴収額0円

配当は源泉徴収なしでしょうか?

>上場株式等の譲渡所得と、その住民税の源泉徴収額の記載の仕方が分かりません。

>源泉なしの場合は譲渡益に対しての税金は後から支払う為、どうやって確認(どこで確認)することができるのでしょうか?

特定口座(源泉無し)で譲渡益が出ている場合は、源泉徴収されていないので、譲渡所得等の”住民税の源泉徴収額”は0円ではないでしょうか。

⇒責任持てませんので、税務署、役所に確認お願いします

>上場株式等の譲渡所得は特定口座(源泉あり)と同じようにプラスになるように?

お持ちの口座が、特定口座(源泉なし)と特定口座(源泉あり)混在しているのであれば、その通りです。

特定口座(源泉なし)のみなのであれば、そもそも全口座申告しなければいけませんので、選択の余地はありません。

>源泉なしのイメージですが、もともと支払っていなかった税金(所得税、住民税)を後払いします。

>後払いしたけど、住民税を払いすぎてるから返金するために住民税申告不要とし還付を受ける?

配当については既に源泉徴収されていないでしょうか。